原创 | Odaily 星球日报(@OdailyChina)

作者|Azuma(@azuma_eth)

ETH 终于硬起来了!

随着“山寨头子” ETH 的不断上冲,山寨币市场已有回暖迹象,Ethena(ENA)、Lido(LDO)、Curve(CRV)、Frax(FRAX)等以太坊生态主流项目涨势更甚,其中 ENA 短线更是一度突破 0.5 美元,一周涨幅接近 50% (这还是建立在 ENA 一周多之前因上线 Upbit 有过一轮拉升后的涨幅),在多个所谓的“ETH beta”中表现格外亮眼。

围绕 ENA 强势上涨的原因,综合各方分析,我们认为可归结为以下四大原因。

USDe 会由等量的现货多头以及合约空头共同构成抵押,其收益主要来源于“现货多头的质押收益”以及“合约空头的资金费率收益”,其中第一项收益的波动并不太大,第二项收益则是该协议业务运转的关键。

合约的资金费率取决于市场多空双向的博弈,其本身具有较大的不确定性,虽然从长期来看资金费率为正的时间会占大多数(即整体上合约空头会获得正向的费率收益),但在市场情绪偏悲观之时,费率会不断走低甚至呈现负值 —— 此时将严重影响 Ethena 的协议收入能力,甚至短线出现亏损。

Odaily 注:关于 Ethena 的基础概念以及费率波动影响,可参阅《浅析 Ethena Labs:估值 3 亿美元,Arthur Hayes 眼中的稳定币颠覆者》、《暴跌之后,负费率下的 Ethena(USDe)表现如何?》。

此前较长一段时间,由于市场整体的情绪不够乐观,合约市场的费率始终处于低位,这也导致 Ethena 的协议收入水平以及 sUSDe(质押后的可生息版 USDe)收益率长期不太理想。

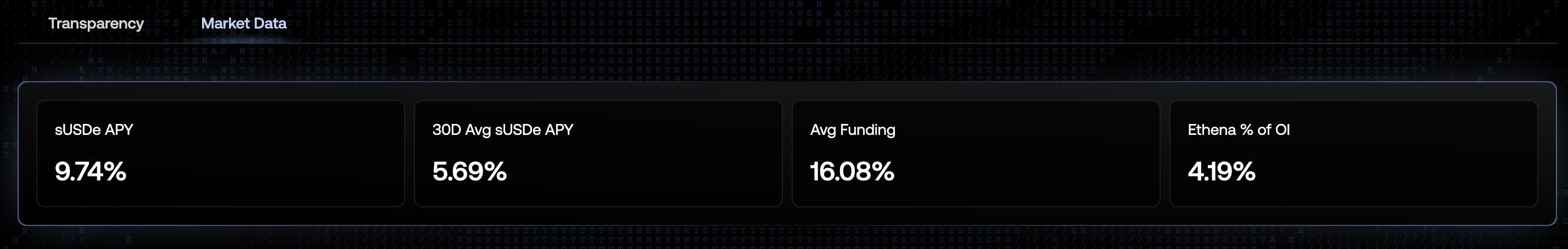

然而,近期随着市场行情的快速回暖(尤其是 ETH 的行情走高,因为 ETH 是 Ethena 的主要期限套利标的),合约费率水平也在不断攀升 —— Ethena 页面显示,当前该协议的平均费率年化约在 16% 左右。

费率市场的收益率会直接影响 sUSDe 的收益率,最近两周 sUSDe 的平均收益率已从 5.59% 左右增至 9.74% ,这也直接吸引了更多的资金流入 —— 链上显示,USDe 的发行规模已增长至 61 亿美元左右,创下历史新高。

简而言之,这就是一个正向的飞轮:行情回温 ➡️ 做多情绪抬升 ➡️ 费率收入增长 ➡️ 稳定币收益提高 ➡️ 资金流入增多 ➡️ 稳定币发行规模增长 ➡️ 协议基本面提升 ➡️ 币价获得更有力支撑……

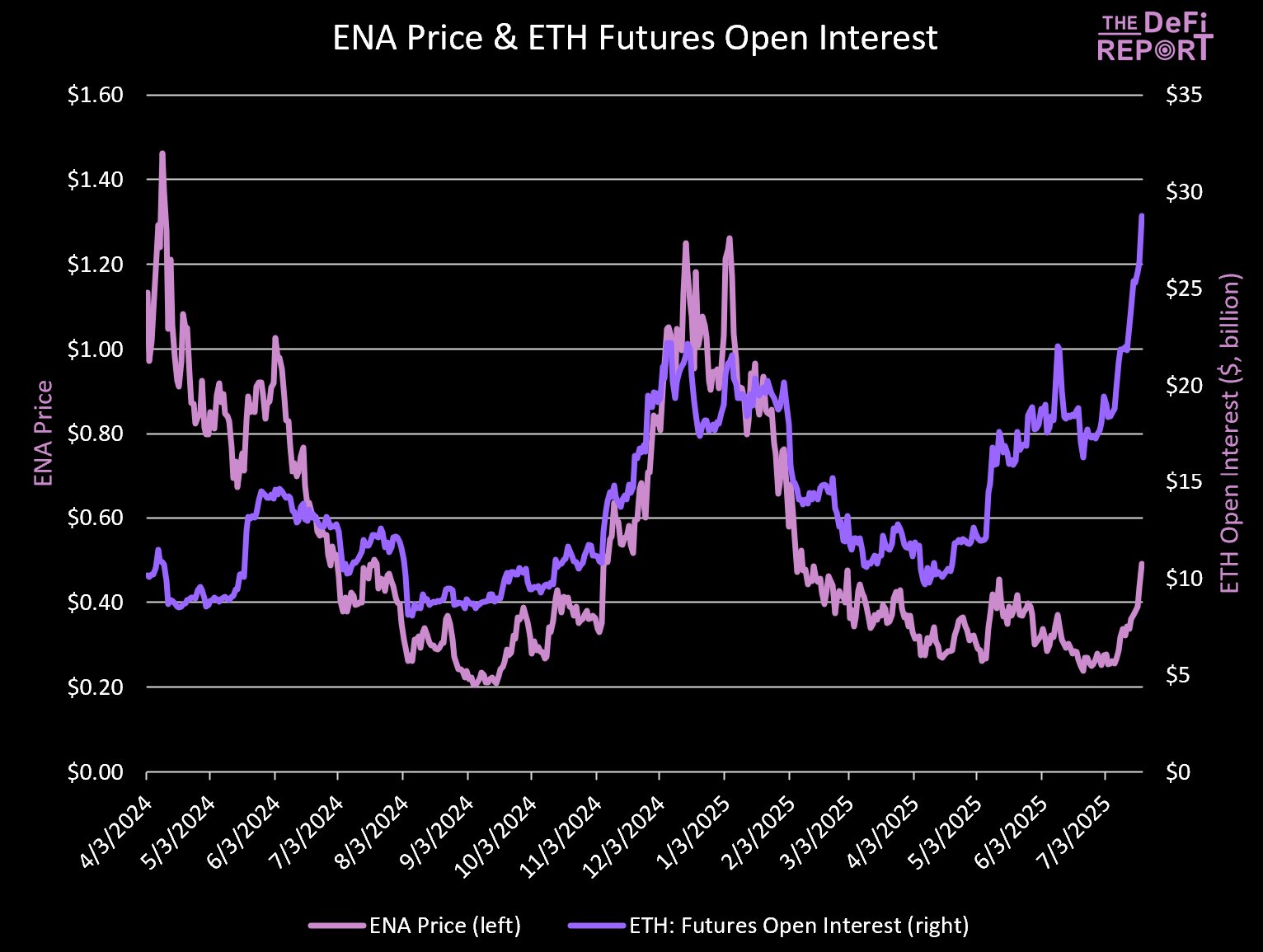

下图可以更直观的呈现这一逻辑,ENA 的价格涨跌与 ETH 的合约规模增减存在着较明显的同步。

Odaily 注:详见《历史性时刻:特朗普正式签署《GENIUS 法案》》。

虽然 USDe 在抵押结构上可能并不符合《GENIUS 法案》中“稳定币需以 1: 1 比例完全由美元或其他高流动性资产支持”的要求,但 Ethena 早已做好了相应准备 —— 去年年底 Ethena 已推出了由贝莱德 BUIDL 支持的新型稳定币产品 USDtb,该稳定币将利用现金或现金等价物储备以 1 : 1 的比例支持,截至发文 USDtb 的发行规模也已增长至 14.6 亿美元。

简单来说,现在的 Ethena 就是两条腿走路,USDe 专攻加密原生市场,USDtb 则专攻合规机构市场。

✅USDe 流通量:要求超过 60 亿美元,当前为 61 亿美元,已达标。

✅累计协议收入:要求超过 2.5 亿美元,当前为 4.3131 亿美元,已达标。

❌交易所采用:要求 USDe 在衍生品交易量排名前 5 的交易所中上线 4 家,目前为 3 家,未达标。

✅储备基金:要求超过 1% 的 USDe 供应量,已达标。

❌sUSDe 的收益率与基准利率的利差:要求 5.0-7.5% ,当前与 Aave USDC 的利差是 3.03% ,与美国国债的利差是 2.48% ,与 sUSDS 的利差是 2.05% ,未达标。

由上可见,五项要求中已有三项符合条件。考虑到近期费率走高趋势,sUSDe 的收益率也在同步走高,这将有助于第五项条件的达成,而第三项要求也仅剩一家交易所需要集成。

看起来距离“费用开关”的激活已不太遥远,市场可能会选择在此时提前押注。

链上分析师余烬上周曾监测到,Arthur 在一天时间内通过多渠道一共购买了价值 150.5 万美元的 ENA。

Arthur 说了啥不能全信,但他做了啥还是有一定参考意义的……

Odaily 注:可参考阅读《当 Arthur Hayes 突然奶了你买的币,你该小心了》。

综合以上几大原因,可以预见在接下来的一段时间内,ENA 的基本面增长态势以及价值捕获预期仍将持续,这或许会对支持其延续当前的价格走势。在 ETH 势头正盛之时,或许 ENA 会是一个潜在的 Beta 选择。